Geta fjárfestar gengið að því vísu að hlutabréf skili hærri ávöxtun en skuldabréf á hverju tíu ára tímabili?

Geta fjárfestar hagnast á því að treysta á að ávöxtun hlutabréfa leiti alltaf til langtímameðaltals?

Árbók Credit Sviss árið 2013 um ávöxtun verðbréfa er komin út. Í bókinni eru gögn um ávöxtun skuldabréfa og hlutabréfa frá 22 löndum í 113 ár eða á tímabilinu 1900 -2012. Í síðustu bókum voru löndin nítján en nú hefur þremur löndum verið bætt við með sögu frá árinu 1900. Löndin sem nú bætast við eru Austurríki (með 113 ára sögu), Rússland og Kína (vantar sögu frá upphafi kommúnisma þar til verðbréfaviðskipti hófust aftur). Bókin er unnin í samstarfi við Elroy Dimson, Paul Marsh og Mike Staunton hjá London Business School en þeir halda utanum gagnagrunninn og skrifa inngangsgreinar, m.a. um hvers megi vænta á mörkuðum á komandi árum. Lesendur er hvattir til að kynna sér efni árbókarinnar sem má finna í heild hér.

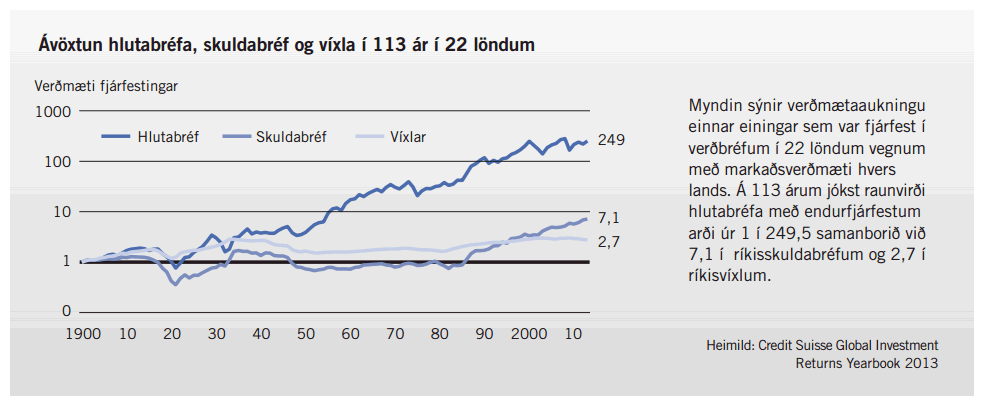

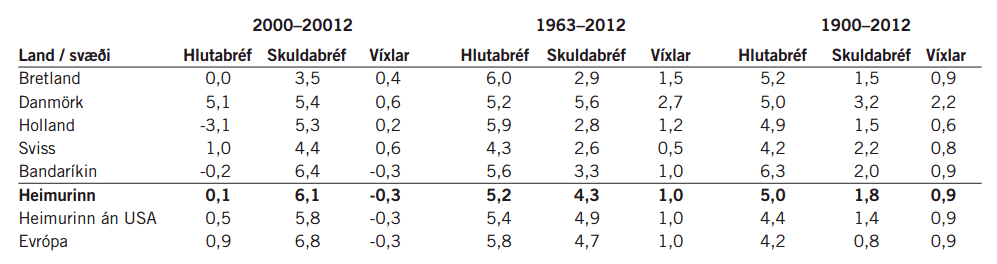

Í árbókinni er að finna tölur fyrir svæði sem eru heimurinn allur (löndin 22 sem ná yfir 98% af heimsmarkaði hlutabréfa), heimur án USA (21 lönd) og Evrópa (15 lönd). Í hverju svæði eru ávöxtunartölur fyrir skuldabréf og hlutabréf reiknaðar í bandríkjadollar. Fyrir hvert svæði og land er hægt að sjá árlega raunávöxtun hlutabréfa, skuldabréfa og ríkisvíxla á 21. öldinni, síðustu 50 ár og síðan 1900. Sagan er afdráttarlaus um að hlutabréf skila hæstu ávöxtuninni á löngum tíma. Myndin sýnir þróun eigna ef fjárfestir lagði fyrir eina einingu í upphafi 20. aldarinnar og fjárfesti í hlutabréfum, ríkisskuldabréfum og ríkisvíxlum í 22 löndum vegnum með markaðsverði eigna í hverju landi.

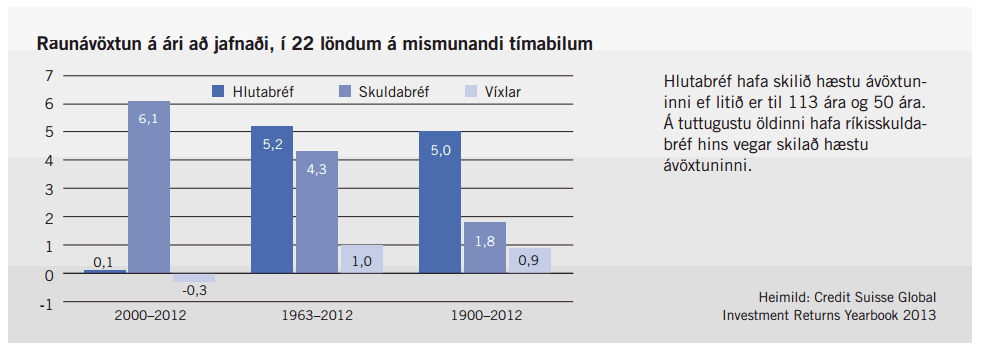

Þrátt fyrir að sagan sýni yfirburði hlutabréfa löngum tíma þurfa fjárfestar að hafa í huga að markaðir eru óútreiknanlegir og stundum geta komið mjög löng tímabil þar sem hlutabréf skila lægri ávöxtun en skuldabréf. Um þetta ættu fjárfestar á 21. öldinni að vera vel meðvitaðir því að ávöxtun hlutabréfa síðustu 13 ár eða frá aldamótum hefur verið lítil sem engin. Skýringin á þessari þróun er annars vegar miklar sveiflur á verði hlutabréfa og hækkun á verði skuldabréfa vegna lækkunar á markaðsvöxtum. Á áratugnum 2000 til 2010 voru tvö tímabil með neikvæðri ávöxtun hlutabréfa. Það fyrra var þegar svokölluð ,,netbóla“ sprakk árin 2000 til 2002 en þá lækkaði hlutabréfaverð um allan heim um tugi prósenta. Seinna tímabilið var fjármálakreppan 2008 þegar hlutabréfaverð í heiminum lækkaði að meðaltali um helming. Á sama tímabili hafa ríkisskuldabréf í flestum löndum hækkað vegna lækkandi vaxta og má sem dæmi nefna að vextir langra ríkisskuldabréfa í Bandaríkjunum voru 6,9% í byrjun aldarinnar en voru 2,5% í árlok 2012. Næsta mynd sýnir raunávöxtun í heiminum á þremur mismunandi tímabilum. Aftast í greininni er síðan tafla sem sýnir ávöxtun á sömu tímabilum í nokkrum löndum og heimssvæðum.

Í árbókinni er m.a. að finna rannsókn á því hvort fjárfestar geti treyst því að ávöxtun hlutabréfa leiti aftur til langtímameðaltals. Ef svo væri ættu fjárfestar að auka vægi hlutabréfa þegar langtímaávöxtun er lægri en meðtalið og minnka vægið þegar ávöxtunin hækkar umfram meðtalið. Greinarhöfundar segjast hafa notað söguleg gögn í árbókinni frá 20 löndum til að greina hvort hægt sé að hagnast með þessum aðferðum. Niðurstaða höfunda er að svo sé ekki, þeir sjá ekki að hægt sé að tímasetja markaði á grundvelli þess að ávöxtun leiti í langtímameðaltal og að aðferðir sem byggja á því skila hvorki hærri né lægri ávöxtun.

Í árbókinni er m.a. að finna rannsókn á því hvort fjárfestar geti treyst því að ávöxtun hlutabréfa leiti aftur til langtímameðaltals. Ef svo væri ættu fjárfestar að auka vægi hlutabréfa þegar langtímaávöxtun er lægri en meðtalið og minnka vægið þegar ávöxtunin hækkar umfram meðtalið. Greinarhöfundar segjast hafa notað söguleg gögn í árbókinni frá 20 löndum til að greina hvort hægt sé að hagnast með þessum aðferðum. Niðurstaða höfunda er að svo sé ekki, þeir sjá ekki að hægt sé að tímasetja markaði á grundvelli þess að ávöxtun leiti í langtímameðaltal og að aðferðir sem byggja á því skila hvorki hærri né lægri ávöxtun.

Söguleg gögn sem ná yfir langt tímabil eru samt sem áður besta heimildin um eiginleika verðbréfa. Af sögunni má draga nokkrar ályktanir.

Fjárfestu í hlutabréfum ef þú hefur langan ávöxtunartíma, 10 ár eða lengri tíma. Sagan sýnir að vel dreifð hlutabréfasöfn hafa skilað hæstu langtímaávöxtuninni í öllum löndum sem eiga langa sögu um fjármálamarkaði.

Fjárfestu í mörgum hlutafélögum til að lágmarka áhættu tengda einstökum félögum. Fjárfestu í mörgum löndum til að draga úr áhættu tengdum einstaka löndum. Markaðstengdir hlutabréfasjóðir, sem fjárfesta í öllum hlutafélögum á markaði eftir vægi þeirra eða öllum löndum í vísitölu eftir vægi, eru afar góðir kostir fyrir langtímafjárfesta.

Fjárfestu einnig í skuldabréfum, víxlum og innlánum til að dreifa áhættu og draga úr sveiflum í ávöxtun. Auktu vægi skuldabréfa, víxla og innlána eftir því sem ávöxtunartíminn er styttri.

Verðbréfamarkaðir eru ,,skrítnar skepnur“ og fjárfestar geta aldrei verið vissir um að sagan endurtaki sig. Ef svo væri, væri auðvelt að lifa og njóta góðrar ávöxtunar. En þannig eru markaðir ekki og fjárfestar ættu aldrei að reikna með hærri ávöxtun en framleiðsla og verðmætaaukning hagkerfa stendur undir. Ávöxtun umfram það verður aðeins til á kostnað annarra fjárfesta, það getur gengið í tímabundið en aldrei til langs tíma.

Árbók Credit Suisse: Credit Suisse Global Investment Yearbook 2013.

Hvernig getur Almenni aðstoðað þig?

- Almenni lífeyrissjóðurinn býður sjóðfélögum að hitta ráðgjafa á stöðufundi um eignir og lífeyrisréttindi. Smelltu hér til að panta stöðufund.

- Í Almenna lífeyrissjóðnum geta sjóðfélagar valið á milli sjö ávöxtunarleiða fyrir viðbótarlífeyrissparnað með mismunandi ávöxtun og áhættu.

- Almenni lífeyrissjóðurinn birtir mánaðarlega ítarleg upplýsingablöð um ávöxtunarleiðir sjóðsins og eignasamsetningu þeirra.